Einleitung

Erläuterungen zu § 1 - Einkommenssteuern: System der Postnumerandobesteuerung

Erläuterungen zu § 3 - Unbeschränkte ganzjährige Steuerpflicht

Erläuterungen zu § 4 - Vorbemerkung: Steuerpflicht, Steuerperiode und Steuerbemessungsgrundlage

Erläuterungen zu § 5 - Interkantonale Steuerausscheidung natürliche Personen

Erläuterungen zu § 6 - Beschränkte Steuerpflicht (Nebensteuerdomizil) mit ganzjähriger unbeschränkter Steuerpflicht am Hauptsteuerdomizil

Erläuterungen zu § 11 - Vorbemerkung: Steuerpflicht, Steuerperiode und Steuerbemessungsgrundlage

Erläuterungen zu § 16 - Unselbständige Erwerbstätigkeit

Erläuterungen zu § 17 - Selbständige Erwerbstätigkeit

Erläuterungen zu § 18 - Umwandlungen, Zusammenschlüsse, Teilungen

Erläuterungen zu § 18 ter - Teilbesteuerung der Einkünfte aus Beteiligungen des Geschäftsvermögens (ab Steuerperiode 2012)

Erläuterungen zu § 19 - Erträge aus beweglichem Vermögen

Erläuterungen zu § 20 - Erträge aus unbeweglichem Vermögen

Erläuterungen zu § 21 - Einkünfte aus Vorsorge

Erläuterungen zu § 22 - Übrige Einkünfte

Erläuterungen zu § 25 - Berufskosten bei unselbständiger Erwerbstätigkeit

Erläuterungen zu § 26 - Aufwendungen für die selbständige Erwerbstätigkeit

Erläuterungen zu § 28 - Verluste

Erläuterungen zu § 29 - Kosten für das Privatvermögen

Erläuterungen zu § 30 - Allgemeine Abzüge unabhängig von der Einkommenshöhe

Erläuterungen zu § 31 - Allgemeine Abzüge abhängig von der Einkommenshöhe

Erläuterungen zu § 33 - Sozialabzüge

Erläuterungen zu § 37ter - Besteuerung der Liquidationsgewinne bei defintiver Aufgabe der selbständigen Erwerbstätigkeit (gültig ab 1.1.2011)

Erläuterungen zu § 38 - Vermögenssteuer

Erläuterung zu § 42 - Der Steuerwert von Grundstücken

Erläuterungen zu § 46 A - Unbeschränkte unterjährige Steuerpflicht

Erläuterungen zu § 46 B - Beschränkte Steuerpflicht (Nebensteuerdomizil) mit unbeschränkter unterjähriger Steuerpflicht am Hauptsteuerdomizil

Erläuterungen zu § 49 - Vorbemerkung: Steuerpflicht, Steuerperiode und Steuerbemessungsperiode

Erläuterungen zu § 50 - Juristische Personen

Erläuterungen zu § 51 - Persönliche Zugehörigkeit

Erläuterungen zu § 52 - Wirtschaftliche Zugehörigkeit

Erläuterungen zu § 53 - Steuerausscheidungen

Erläuterungen zu § 54 - Steuererleichterung für Unternehmen

Erläuterungen zu § 55 - Beginn und Ende der Steuerpflicht juristischer Personen

Erläuterungen zu § 57 - Steuerbefreite juristische Personen

Erläuterungen zu § 58 - Gewinn

Erläuterungen zu § 59 - Berechnung des Reingewinns

Erläuterungen zu § 59 a - Erfolg aus Patenten und vergleichbaren Rechten

Erläuterungen zu § 59 b - Aufdeckung stiller Reserven bei Beginn der Steuerpflicht

Erläuterungen zu § 59 c - Besteuerung stiller Reserven am Ende der Steuerpflicht

Erläuterungen zu § 60 - Geschäftsmässig begründeter Aufwand

Erläuterungen zu § 60 a - Zusätzlicher Abzug von Forschungs- und Entwicklungsaufwand

Erläuterungen zu § 60 b - Entlastungsbegrenzung

Erläuterungen zu § 61 - Erfolgsneutrale Vorgänge

Erläuterungen zu § 62 - Umstrukturierungen

Erläuterungen zu § 62 bis - Abschreibungen

Erläuterungen zu § 63 - Ersatzbeschaffungen

Erläuterungen zu § 64 - Gewinne von Vereinen, Stiftungen und Anlagefonds

Erläuterungen zu § 64 a - Gewinne von juristischen Personen mit ideellen Zwecken

Erläuterungen zu § 65 - Verluste

Erläuterungen zu § 66 - Steuertarif

Erläuterungen zu § 67 - Gesellschaften mit Beteiligungen

Erläuterungen zu § 72 - Kapitalgesellschaften, Genossenschaften und kommerziell tätige Stiftungen

Allgemeines zum steuerbaren Eigenkapital bei Kapitalgesellschaften, Genossenschaftenund kommerziell tätigen Stiftungen

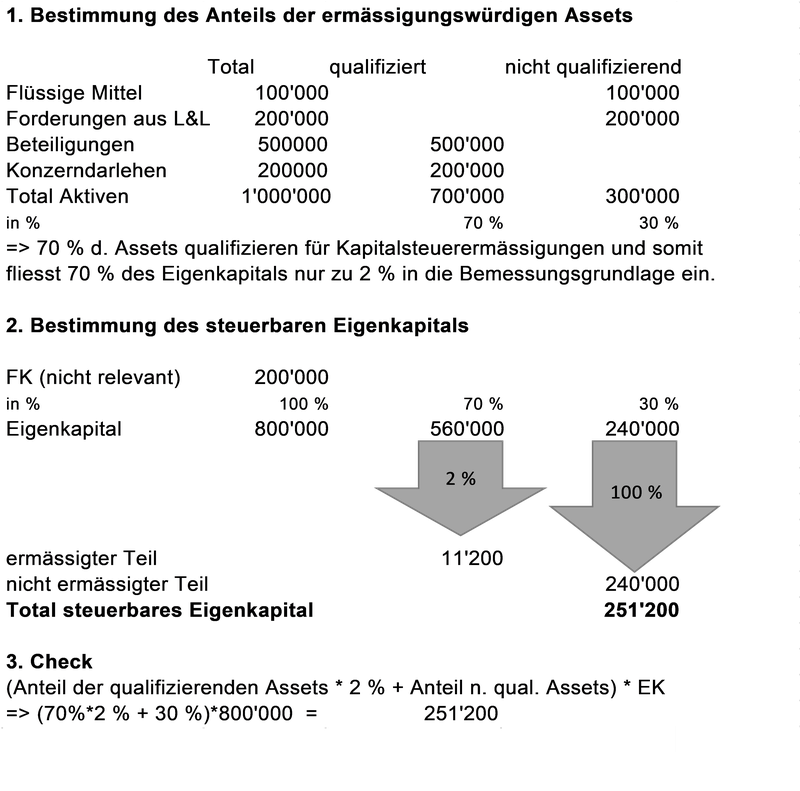

Ermässigungen

Steuerneutral aufgedeckte stille Reserven aufgrund eines Statuswechsels werden nicht gemäss obiger Berechnung berücksichtigt. Zwar werden diese stillen Reserven ebenfalls zu 98 % ermässigt, jedoch kann eine Berücksichtigung gemäss obiger Berechnung zu einer Verwässerung der Ermässigung führen. Folglich ist der Bestand der stillen Reserven am Jahresende mit 2 % (=100 % - 98 %) zu multiplizieren und zum steuerbaren Eigenkapital zu addieren.

Ein allfällig vorhandenes verdecktes Eigenkapital wird vor den Ermässigungen berechnet und berücksichtigt. Dadurch wird erreicht, dass auch verdecktes Eigenkapital ermässigungswürdig ist.

Beispiel:

| 1. Ausgangslage | |

| Ermässigungswürdige Aktiven in % der Bilanzsumme: | 70 % |

| Stille Reserven aufgrund Statuswechsel (100 %) | 1'000'000 |

| Eigenkapital gemäss Jahresrechnung | 100'000 |

| Bilanzsumme | 2'100'000 |

| 2. Ermittlung verdecktes Eigenkapital | |

| Zuger Praxis: Mind. 1/7 der Bilanzsumme | 300'000 |

| 3. Ermässigungen aufgrund Aktiven | |

| Steuerbares Kapital nach Ermässigungen | 300'000 |

| Ermässigung (= 70 %*98 %) | -205'800 |

| Steuerbares Kapital nach Ermässigungen | 94'200 |

| 4. Berücksichtigung st. Reserven | |

| Steuerbares Kapital nach Ermässigungen | 94'200 |

| Berücksichtigung st. Reserven (2 %) | 20'000 |

| Steuerbares Kapital | 114'200 |

Die STAF-Übergangsperiode läuft per 31. Dezember 2024 aus. Für Geschäftsjahre, die nach dem 1. Januar 2025 enden, besteht die Möglichkeit, das steuerbare Eigenkapital (§ 72 Abs. 1a) unter das einbezahlte Aktien-, Grund- oder Stammkapital, einschliesslich des einbezahlten Partizipationskapitals (§ 72 Abs. 2) zu reduzieren.